一、上市公司哪些行为可以募资

所有的上市公司,发行股票就是募资行为。

原始的股票是有一张纸,写明你有某某企业多少股份,作为凭证,现在是电子凭证。

一张不值钱的纸,换取你手里的钱,这个行为,就是募集资金。

股票涨跌,就产生赚钱效应,这样可以吸引那些本来不想当古董的老百姓都来参与,这样有利于企业募集资金。

现在全民炒股,就是这个情况,有多少老百姓是真正想去做投资股东呀!不过是想去发点小财罢了。

二、募集资金存放与使用情况是什么意思

募集资金是指上市公司公开发行证券(包括首次公开发行股票、配股、增发、发行可转换公司债券、发行分离交易的可转换公司债券等)以及非公开发行证券向投资者募集的资金,但不包括上市公司股权激励计划募集的资金。

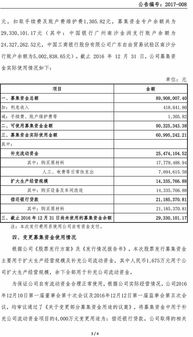

募集资金的存放:募集资金的存放实行专户存储制度。

公司应当在银行设立专用帐户存储募集资金,并与开户银行签订募集资金专用帐户管理协议。

第三章 募集资金使用第十条 上市公司使用募集资金应当遵循如下要求: (一)上市公司应当对募集资金使用的申请、分级审批权限、决策程序、风险控制措施及信息披露程序做出明确规定;

(二)上市公司应当按照发行申请文件中承诺的募集资金使用计划使用募集资金;

(三)出现严重影响募集资金使用计划正常进行的情形时,上市公司应当及时报告本所并公告;

(四)募投项目出现以下情形的,上市公司应当对该募投项目的可行性、预计收益等重新进行论证,决定是否继续实施该项目,并在最近一期定期报告中披露项目的进展情况、出现异常的原因以及调整后的募投项目(如有): 1、募投项目涉及的市场环境发生重大变化;

2、募投项目搁置时间超过1年;

3、超过募集资金投资计划的完成期限且募集资金投入金额未达到相关计划金额50%;

4、募投项目出现其他异常情形。

第十一条 上市公司募集资金原则上应当用于主营业务。

上市公司使用募集资金不得有如下行为:(一)除金融类企业外,募投项目为持有交易性金融资产和可供出售的金融资产、借予他人、委托理财等财务性投资,直接或者间接投资于以买卖有价证券为主要业务的公司;

(二)通过质押、委托贷款或其他方式变相改变募集资金用途;

(三)将募集资金直接或者间接提供给控股股东、实际控制人等关联人使用,为关联人利用募投项目获取不正当利益提供便利;

三、什么是IPO项目?

就是准备上市的公司

四、创业板上市募投项目是否需要到地方发改委立项

IPO募投可行性研究报告介绍: 企业通过IPO或再融资募集来的资金投产的项目,称作募投项目,募投项目是企业IPO成功的关键。

募集资金运用是招股说明书4大核心章节中十分关键的一个章节。

募投项目也是证监会审核阶段非常关键的一环。

证监会和投资者会根据企业的募投项目的市场前景、技术含量、财务数据等综合来判断企业的投资价值和成长潜力,从而判断是否要企业成功过会,因此,上市募投项目可行性研究工作直接关系到企业能否上市成功。

前瞻产业研究院募投项目设计部,结合细分市场报告和企业自身特点,合理预测项目前景和盈利能力,准确描述与公司核心竞争优势及持续盈利能力之间的逻辑关系,并对其可行性、必要性和可控性进行论证,充分吻合证监会审核思路,设计出合理的、严谨的、符合IPO要求的募投项目,以确保通过证监会审核。

IPO募投可行性研究报告基础内容: 根据不同行业类别,IPO上市募投可行性研究报告内容的侧重点差异较大,但一般应包括以下内容: 1、政策可行性:主要根据有关的产业政策,论证项目投资建设的必要性;

2、市场可行性:主要根据市场调查及预测的结果,确定项目的市场定位;

3、技术可行性:主要从项目实施的技术角度,合理设计技术方案,并进行比选和评价;

4、经济可行性:主要从项目及投资者的角度,设计合理财务方案,从企业理财的角度进行资本预算,评价项目的财务盈利能力,进行投资决策,并从融资主体(企业)的角度评价股东投资收益、现金流量计划及债务清偿能力。

IPO募投可行性研究报告编制要求: 1、内容真实:可行性研究报告涉及的内容以及反映情况的数据,必须绝对真实可靠,不允许有任何偏差及失误。

其中所运用的资料、数据,都要经过反复核实,以确保内容的真实性。

可用于编写招股说明书的行业背景基础资料,满足中国证监会对上市公司项目市场前景和盈利预测的要求。

2、预测准确:可行性研究报告是投资决策前的活动,具有预测性及前瞻性。

它是在事件没有发生之前的研究,也是对事务未来发展的情况、可能遇到的问题和结果的估计。

因此,必须进行深入的调查研究,充分的占有资料,运用切合实际的预测方法,科学的预测未来前景。

3、论证严密:论证性是可行性研究报告的一个显著特点。

要使其有论证性,必须做到运用系统的分析方法,围绕影响项目的各种因素进行全面、系统的分析,包括宏观分析和微观分析两方面。

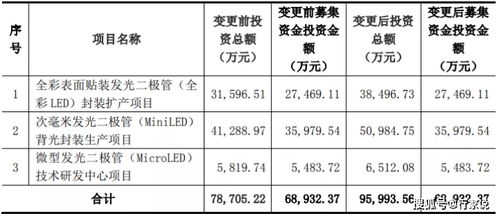

4、募集资金投向编写准确、规范:募集资金金额可靠,投向选择合理,从而满足中国证监会对上市公司项目投向的要求。

五、募投项目的概念

募投项目是指企业通过IPO或再融资募集来的资金投产的项目,简称募投项目。

募投项目的设计应充分考虑证监会关于募集资金运用的要求、市场前景、产品技术含量、对环境的影响、与公司现有实际管理能力、销售能力的匹配等。

合理的募投项目是企业通过证监会审核的关键因素之一。

募投项目在送证监会之前往往需要送各地发改委备案,因此企业往往聘请专业的咨询机构撰写募投项目可行性研究报告。

六、创业板上市募投项目是否需要到地方发改委立项

楼上说的是征求国家发改委的产业政策意见吧?两回事。

募投项目立项审批、核准或备案文件可是创业板申报必备文件,有些项目可能不属于需要审核备案的项目,但建议也尽量弄一个,免得多费口舌。

七、拟上市公司可需要一个募投项目可以吗?

没有哪里规定不可以,只是一般来说鸡蛋放在一个篮子里风险较大,特别是在这个募投项目本身的市场前景不是那么明朗的情况下

八、IPO咨询机构是怎么做募投项目可行性研究的

IPO募投可行性研究报告介绍: 企业通过IPO或再融资募集来的资金投产的项目,称作募投项目,募投项目是企业IPO成功的关键。

募集资金运用是招股说明书4大核心章节中十分关键的一个章节。

募投项目也是证监会审核阶段非常关键的一环。

证监会和投资者会根据企业的募投项目的市场前景、技术含量、财务数据等综合来判断企业的投资价值和成长潜力,从而判断是否要企业成功过会,因此,上市募投项目可行性研究工作直接关系到企业能否上市成功。

前瞻产业研究院募投项目设计部,结合细分市场报告和企业自身特点,合理预测项目前景和盈利能力,准确描述与公司核心竞争优势及持续盈利能力之间的逻辑关系,并对其可行性、必要性和可控性进行论证,充分吻合证监会审核思路,设计出合理的、严谨的、符合IPO要求的募投项目,以确保通过证监会审核。

IPO募投可行性研究报告基础内容: 根据不同行业类别,IPO上市募投可行性研究报告内容的侧重点差异较大,但一般应包括以下内容: 1、政策可行性:主要根据有关的产业政策,论证项目投资建设的必要性;

2、市场可行性:主要根据市场调查及预测的结果,确定项目的市场定位;

3、技术可行性:主要从项目实施的技术角度,合理设计技术方案,并进行比选和评价;

4、经济可行性:主要从项目及投资者的角度,设计合理财务方案,从企业理财的角度进行资本预算,评价项目的财务盈利能力,进行投资决策,并从融资主体(企业)的角度评价股东投资收益、现金流量计划及债务清偿能力。

IPO募投可行性研究报告编制要求: 1、内容真实:可行性研究报告涉及的内容以及反映情况的数据,必须绝对真实可靠,不允许有任何偏差及失误。

其中所运用的资料、数据,都要经过反复核实,以确保内容的真实性。

可用于编写招股说明书的行业背景基础资料,满足中国证监会对上市公司项目市场前景和盈利预测的要求。

2、预测准确:可行性研究报告是投资决策前的活动,具有预测性及前瞻性。

它是在事件没有发生之前的研究,也是对事务未来发展的情况、可能遇到的问题和结果的估计。

因此,必须进行深入的调查研究,充分的占有资料,运用切合实际的预测方法,科学的预测未来前景。

3、论证严密:论证性是可行性研究报告的一个显著特点。

要使其有论证性,必须做到运用系统的分析方法,围绕影响项目的各种因素进行全面、系统的分析,包括宏观分析和微观分析两方面。

4、募集资金投向编写准确、规范:募集资金金额可靠,投向选择合理,从而满足中国证监会对上市公司项目投向的要求。

参考文档

下载:上市公司募投项目是什么意思.pdf《股票亏18%需要多久挽回》《新的股票账户多久可以交易》《蜻蜓点睛股票卖出后多久能取出》《股票卖完后钱多久能转》下载:上市公司募投项目是什么意思.doc更多关于《上市公司募投项目是什么意思》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/article/72701910.html

度希

度希

发表于 2023-07-02 21:32回复 刀美兰:(2008年1月)、《中小企业板上市公司募集资金管理细则》(2008年2月修订)、《深圳证券交易所创业板上市公司规范运作指引》 1.募集资金专用账户数 1个专用账户(存储在专用账户中):专用账户数≤募投项目数。